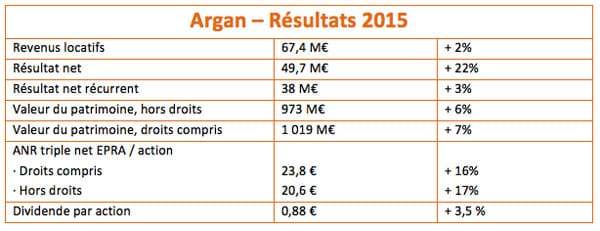

La foncière spécialisée sur le segment de la logistique proposera à l’assemblée générale du 24 mars prochain le versement d’un dividende de 0,88 € par action, soit 33 % du résultat récurrent. Tous les indicateurs sont en amélioration. Argan anticipe une progression des loyers à 72 M€ (+ 7 %) et une revalorisation de l’ANR par action à 26 € fin 2018.

« En 2015, le résultat net d’Argan est de 50 M€, en progression de 22 %. Les trois objectifs du plan 2013-2015 ont été atteints : un ANR hors droits de 292 M€, des revenus locatifs de 67,4 M€ et un patrimoine de 1 Md€ droits compris », explique Jean-Claude Le Lan, Président du conseil de surveillance et fondateur d’Argan, dans le communiqué publié par la foncière le 20 janvier dernier.

Des indicateurs globalement au vert – Un satisfecit en partie partagé par les investisseurs, le titre Argan terminant en hausse mercredi dernier dans un marché violemment baissier. Le chiffre d’affaires, quoique très légèrement inférieur aux dernières prévisions de la société, progresse en effet de 2 % par rapport à 2014. Un écart qui s’explique par des renégociations de baux ayant abouti à des révisions de loyers de l’ordre de 2 %, mais également à un allongement de la durée des baux. Le résultat opérationnel courant progresse de 1 %, le résultat net récurrent de 3 %, à 38 M€, et le résultat net part du groupe de 22 %, à 49,7 M€. Le cash-flow courant généré ressort à 61,8 M€, affichant une progression de 2 %, le cash-flow net après endettement financier et impôt courant ressort pour sa part à 39 M€, en croissance de 4 %. Enfin, les frais de fonctionnement et de structure restent maîtrisés, à moins de 6 % des revenus locatifs à fin décembre 2015. La valorisation du patrimoine (hors réserves foncières) progresse quant à elle de 7 %, passant de 902 M€ fin 2014 à 962 M€ hors droits. La durée ferme résiduelle moyenne pondérée des baux, décomptée au 1er janvier 2016, s’établit à 5 ans, et le taux d’occupation du patrimoine reste élevé, à 98 %.

Taux de distribution inférieur à la moyenne du secteur – Argan proposera à l’assemblée générale du 24 mars prochain le versement d’un dividende de 0,88 € par action, soit 33 % du résultat récurrent. « Ce dividende représente un taux de rendement de 4,2 % sur la base de la moyenne du cours de l’action en décembre 2015 (de 20,94 €) et sa mise en paiement est prévue courant avril 2016 », précise le communiqué. A ce niveau, et malgré une progression de 3,5 % par rapport à 2014, Argan affiche toujours l’un des taux de distribution le plus faible du secteur. Mais ce que les actionnaires ne perçoivent pas en dividendes, ils l’obtiennent mécaniquement par la hausse de la valeur d’actif net réévalué (ANR). A la fin 2015, l’ANR par action d’Argan s’établissait à 20,6 € (hors droit), contre 17,60 € fin 2014 et 16 € fin 2013. Et, comme l’explique le bureau d’analyse Invest Securities dans la note qu’il a consacrée à Argan le 25 janvier dernier, « cette distribution faible est la contrepartie de l’endettement élevé, qui permet une rentabilité des fonds propres la plus élevée du secteur ».

Nouvelle réduction de l’endettement – Cet endettement va d’ailleurs une nouvelle fois être réduit. Fin 2015, le ratio dettes financières nettes sur valeur d’expertise hors droit (LTV nette) s’établissait à 66,7 %, contre 69,3 % un an plus tôt. Argan envisage de ramener ce ratio à 60 % fin 2018, soit une nouvelle baisse de 7 points. Le coût moyen de la dette a également été réduit. Il s’affichait à 3,30 % fin 2015, contre 3,45 % à fin 2014 et 3,52 % fin 2013, ce qui reste très supérieur au coût moyen affiché par les autres foncières cotées, en raison notamment d’un emprunt obligataire de 65 M€, consenti à 5,5 %, et qui n’arrivera à terme qu’en 2018…

Perspectives favorables – Argan estime que 2016 sera une année de « forte création de valeur » pour la société. Outre la réduction de l’endettement, le nouveau plan 2016-2018 anticipe une progression des loyers à 72 M€ (+ 7 %) et une revalorisation de l’ANR par action à 26 € fin 2018 (+ 26 %). Des ambitions qu’Invest Securities juge un peu optimistes. Le bureau d’analyse prévoit un ANR hors droit de 24,1 € par action à fin 2018, et vise un cours actualisé de 22 € par titre à fin 2016. Il maintient une opinion neutre sur Argan. A 21,3 € (capitalisation de 303,7 M€), le 26 janvier, le titre fait partie des rares valeurs à afficher une performance positive depuis le début de l’année.

A propos d’Argan(i)

Argan est une foncière française spécialisée en développement et location de plateformes logistiques premium pour des entreprises de premier plan. Argan associe la stabilité d’une stratégie claire, mise en œuvre par l’actionnaire majoritaire et portée par une équipe de cadres experts dans leurs spécialités, à la transparence d’une société cotée en Bourse. Détenant un parc d’une cinquantaine de plateformes logistiques premium, totalisant 1,4 million de mètres carrés à fin décembre 2015, Argan est un expert global innovant et performant en immobilier logistique. Argan est cotée sur le compartiment B d’Euronext Paris (ISIN FR0010481960 – ARG) et est éligible au SRD Long-only. Le titre fait partie des indices CAC All-Tradable, CAC All-Share, CAC Mid & Small, CAC Small et de l’indice IEIF SIIC France. La foncière a opté pour le régime des SIIC au 1er juillet 2007.

(i) Cette information est extraite d’un document officiel de la société