Le statut juridique des plateformes de crowdfunding immobilier

Les principaux pays occidentaux mettent aujourd’hui en place des régimes juridiques spécifiques au crowdfunding pour permettre d’en favoriser le développement et, surtout, pour assurer au mieux la protection des épargnants et un minimum (maximum) de transparence.

La France, pionnière en la matière avec la mise en place d’un cadre réglementaire spécifique à l’automne 2014, en equity et en lending, a su ainsi en favoriser en partie l’activité.

Quel statut juridique pour les plates-formes de crowdfunding ?

Les plates-formes qui proposent de mettre en relation des porteurs de projets en recherche de financement et le public doivent exclusivement être des personnes morales, établies en France [1], et dont les dirigeants doivent répondre aux conditions d’honorabilité et de capacité professionnelle [2].

Trois statuts, dont deux dédiés, sont actuellement en vigueur :

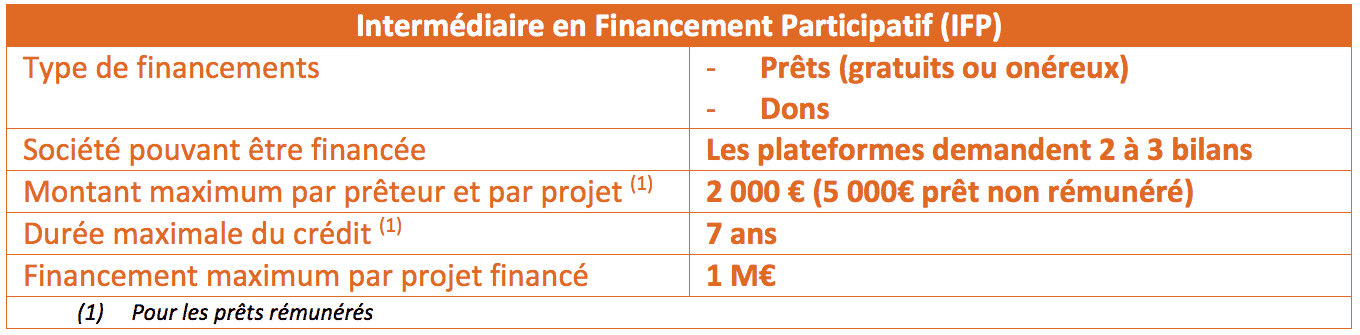

Le statut d’Intermédiaire en Financement Participatif (IFP)

Pour les plateformes de prêts, rémunéré ou non, et de dons, avec ou sans contrepartie, soumis au contrôle de l’ACPR.

L’IFP exerce l’activité de financement participatif sous forme de prêts, à titre gratuit ou onéreux, et sous forme de dons. Il offre ainsi la possibilité pour les particuliers de consentir un prêt rémunéré à taux fixe à des personnes physiques ou morales, pour le financement d’un projet professionnel ou d’un besoin de formation, lorsque les parties sont mises en relation par l’IFP.

Le décret d’application précise :

- que le financement participatif sous forme de prêt rémunéré ne peut excéder 2 000 € par prêteur et par projet ;

- que la durée d’un tel crédit ne peut excéder sept ans. Le taux d’intérêt conventionnel d’un tel crédit ne peut dépasser le taux d’usure ;

- qu’un porteur de projet (entreprise financée), quant à lui, ne pourra pas emprunter plus de 1 M€ par projet[3].

- Le statut d’IFP est exclusif (sauf par exception). Le statut ne peut pas être cumulé avec celui d’IOBSP[4] ou de CIF.

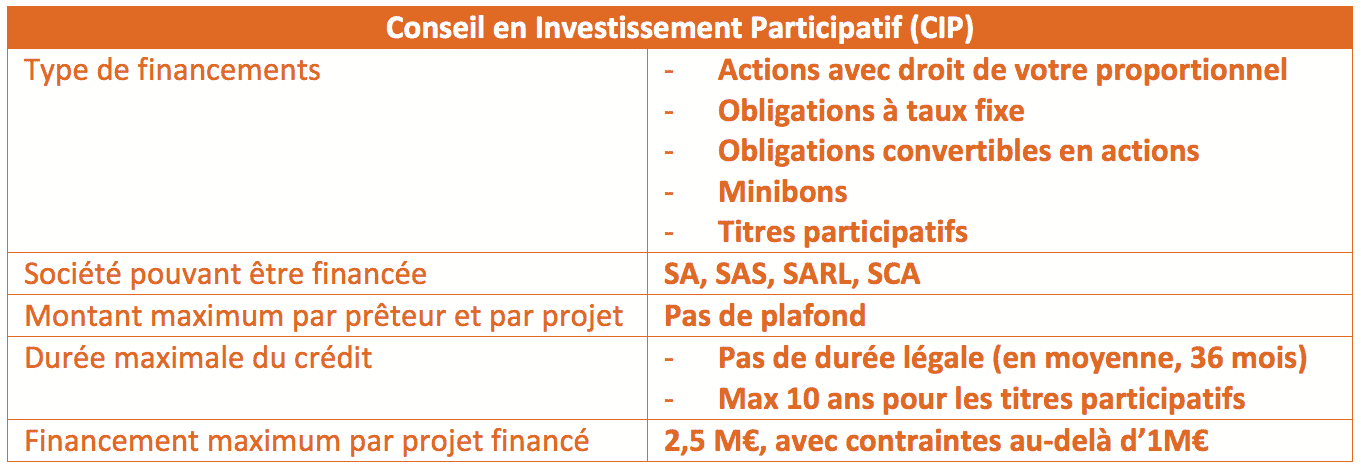

Le statut de Conseiller en Investissement Participatif (CIP) pour les plateformes d’investissement.

La réglementation autorise désormais, via la création du statut de Conseiller en Investissement Participatif, l’exercice à titre de profession habituelle d’une activité de conseil en investissement portant sur des offres de titres de capital et de titres de créance à des tiers au moyen d’un site internet progressif. Il est régulé par l’AMF.

Le statut permet également de fournir aux investisseurs des conseils en investissement portant sur des projets entrepreneuriaux et de fournir aux entreprises des services connexes[5] et, sous certaines conditions, une prestation de prise en charge des bulletins de souscription.

La plateforme CIP a l’obligation de proposer ses offres via un site internet d’accès progressif, qui comprend plusieurs étapes, avant de permettre à l’investisseur potentiel de souscrire à l’offre. Cette condition sine qua nonpermet au porteur de projet d’être exonéré de l’obligation de publication d’un prospectus, et à la plate-forme de ne pas relever de l’offre au public.

Les contraintes et avantages du statut de conseiller en investissements participatifs (CIP) sont :

- Limitation des opérations en montant (2,5 M€ /projet[6]),

- Accessibilité sans contrainte capitalistique,

- Activité de conseil en investissement limité aux opérations portant uniquement sur des offres d’actions de préférence, obligations convertibles et titres participatifs, ou des minibons,

- Pas de proposition de services au sein de l’Espace économique européen (EEE). En revanche, la plate-forme peut proposer sur son site les titres d’une société étrangère dès lors qu’elle est en mesure de respecter son obligation d’agir au mieux des intérêts des investisseurs,

- Le CIP ne peut détenir ni fonds ni titres de la clientèle,

- Le CIP est autorisé à fournir aux investisseurs des conseils en investissement portant sur des projets entrepreneuriaux,

- Le CIP peut également fournir aux entreprises un service de conseil haut de bilan ainsi que la prise en charge des bulletins de souscription.

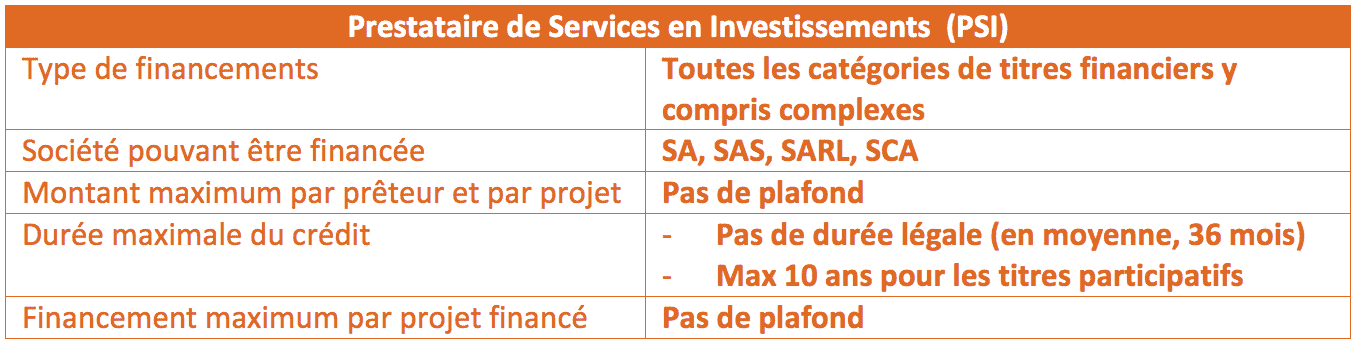

Le statut de Prestataire en Services d’Investissement (PSI) pour les plateformes d’investissement.

La réglementation autorise également, via le statut de Prestataire en Service d’Investissement (PSI), l’exercice à titre de conseil en investissement portant sur des offres de titres de capital et de titres de créance à des tiers au moyen d’un site internet progressif. Dans ce cas, la plateforme est agréée par l’ACPR et soumise au contrôle conjoint de l’AMF et de l’ACPR.

Le statut permet également de fournir aux investisseurs des conseils en investissement portant sur des projets entrepreneuriaux et de fournir aux entreprises des services connexes[7] et une prestation de prise en charge des bulletins de souscription.

La plateforme PSI a l’obligation de proposer ses offres via un site internet d’accès progressif, qui comprend plusieurs étapes, avant de permettre à l’investisseur potentiel de souscrire à l’offre. Cette condition sine qua non permet au porteur de projet d’être exonéré de l’obligation de publication d’un prospectus, et à la plate-forme de ne pas relever de l’offre au public.

Les contraintes et avantages du statut de Prestataire en Service d’Investissement (PSI) sont :

- Pas de limitation des opérations en montant (maintien de certaines obligations pour une levée de fonds supérieure à 1 M€) ,

- Un capital minimum réglementaire de 50 000 € si elle ne reçoit ni fonds ni titres de la clientèle et de 125 000 € dans le cas contraire (dans le second cas, les PSI sont astreints au respect de règles prudentielles),

- La possibilité de proposer toutes les catégories de titres financiers y compris complexes,

- Passeport européen : proposition de services au sein de l’Espace économique européen (EEE),

- Le PSI peut détenir des fonds et titres de la clientèle,

- Le PSI est autorisé à fournir aux investisseurs des conseils en investissement portant sur des projets entrepreneuriaux,

- Le PSI peut également fournir aux entreprises un service de conseil haut de bilan ainsi que la prise en charge des bulletins de souscription,

- Le PSI peut rémunérer ses apporteurs d’affaires (montant investi ou levé) sous conditions de mandat de commercialisation.

Immatriculation

Toutes les plates-formes (CIP, PSI, IFP de prêts ou de dons avec ou sans contrepartie) doivent être immatriculées auprès du registre de l’ORIAS (registre unique des intermédiaires en assurance, banque et finance, qui assume également, depuis le 1er octobre 2014, la mission d’enregistrement des plates-formes de financement participatif).

Afin de permettre aux investisseurs des plates-formes de financement participatif de s’assurer que la plateforme est soumise au respect des exigences de la réglementation française, un label a été créé par les pouvoirs publics. Son utilisation par les plates-formes qui souhaitent s’en prévaloir est soumise aux dispositions d’un règlement d’usage.

Contrat d’assurance obligatoire

Les IFP doivent souscrire un contrat d’assurance les couvrant contre les conséquences pécuniaires de leur responsabilité civile professionnelle. Le montant de ces garanties ne peut être inférieur à 250.000 € par sinistre et 500.000 € par année d’assurance pour les IFP proposant des prêts et de 100.000 € par sinistre et 200.000 € par année d’assurance pour les IFP proposant uniquement des dons.

Les CIP doivent aussi souscrire une assurance responsabilité civile professionnelle et adhérer à une association professionnelle agréée par l’AMF (dès que l’AMF aura agréé une ou plusieurs associations). Le montant de ces garanties ne peut être inférieur à 400.000 € par sinistre et 800.000 € par année d’assurance. Ce dernier montant doit permettre la couverture d’au moins deux sinistres sur une même année d’assurance.

Toutes les plates-formes doivent fournir un certain nombre d’informations, rédigées dans un langage intelligible et non technique afin d’être compréhensibles par tous.

Lire aussi : Crowdfunding immobilier : quels risques ?

[1] « Le crowdfunding immobilier : son fonctionnement, ses enjeux, ses défis », publiée en décembre 2015; et « Entre attractivité et risques : quel avenir pour le crowdfunding immobilier ?», à paraitre en juin 2017.

[2] Articles L. 547-1.-I. et L. 548-2-I du CMF

[3] Fixées par le décret du 16 septembre 2014

[4] Art. D. 548-1 du CMF

[5] Intermédiaires en opérations de banque

[6] Mentionnés au 3 de l’article L.321-2

[7] Décret 2014-1053 pour art 411-2CMF