Crowdfunding immobilier: les acteurs

Le financement participatif consiste à mettre en relation, au moyen d’un site internet, les porteurs d’un projet déterminé et les personnes finançant ce projet.

Le type de projet à financer varie d’une plateforme à une autre ou d’un porteur de projet à l’autre ! Ainsi, si historiquement le crowdfunding immobilier a concerné tout d’abord le financement de programmes de promotion immobilière, aujourd’hui nous constatons que les opérations de financement portent toujours sur de la promotion immobilière bien sûr, mais également sur des projets d’aménagement/rénovation, sur de l’achat-revente, du financement entrepreneurial, …

Les porteurs de projet soumettent leur projet à la plateforme pour acceptation : ils s’adressent à la plateforme avec une présentation et un objectif de levée de fonds. Après sélection, les projets sont mis en ligne sur la plateforme pour un montant total, suivant un calendrier précis. La multiplication des montants et du nombre de projets financés a évidemment été de pair avec la multiplication du nombre d’acteurs. Au 31 mai 2016, on recensait environ 300 projets financés par une petite quarantaine d’acteurs (dont 75% environ bénéficient d’un agrément).

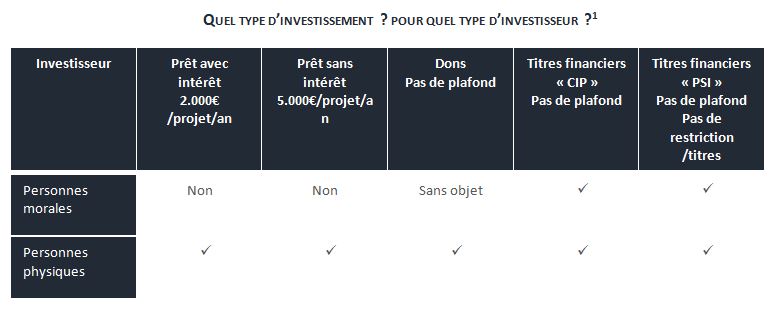

Les investisseurs en crowdfunding peuvent être, suivant le projet choisi, des particuliers ou des personnes morales.

Les intermédiaires et les autres acteurs professionnels de ce marché voient dans le crowdfunding un moyen de proposer à leur clientèle d’entreprise un mode de financement alternatif et complémentaire.

Les plateformes

Pour les plateformes de crowdfunding déjà en activité sur le financement notamment des PME, l’immobilier constitue un secteur clé et un axe de développement majeur, car considéré par les investisseurs comme beaucoup plus tangible et moins risqué que l’investissement dans des PME.

C’est donc un moyen de diversifier leurs offres tout en élargissant leur communauté d’investisseurs. Si certains internautes peuvent être réticents à prêter ou investir dans une start-up dont ils peuvent avoir des difficultés à évaluer exactement la qualité des projets et leur probabilité de succès, ils peuvent être davantage séduits par un bien immobilier, dont la finalité est immédiatement compréhensible par tous.

L’accélération du nombre de plateformes de crowdfunding immobilier à partir de 2014/2015, passant de 8 plateformes à fin 2013, à 42 plateformes à fin juin 2017, illustre parfaitement les avantages que présente l’immobilier comme support d’investissement du crowdfunding.

Les investisseurs

Le but recherché par l’investisseur est de placer son argent dans des initiatives qui ont du sens, qui lui tiennent à cœur et qui correspondent à ses aspirations et à ses valeurs.

Le financement participatif répondrait ainsi à la volonté de participation et d’engagement de l’individu, du citoyen pour une cause, un projet ou une entreprise, à sa responsabilisation accrue, à un mode de fonctionnement en réseau, le partage, à une relation plus directe entre les acteurs, au souci de la proximité, de la confiance et de la transparence.

Ticket d’entrée de plus en plus faible (100€ en crowdfunding immobilier) et rendement brut élevé (en moyenne 9% sur les sorties constatées en 2016) provoquent surement l’enclin des investisseurs vers la finance participative. Cette attractivité parait d’autant plus renforcée que les supports habituels (livret A, contrat assurance vie, …) ont vu leurs rendements fondre comme neige au soleil (voir graphique 41) et que le Français a une pierre dans le ventre. L’investissement en crowdfunding immobilier semble donc bien correspondre à la fois au tropisme des Français, marqué par un engouement fort pour l’immobilier, et à leur souhait de rechercher une épargne plus rémunératrice.

Les porteurs de projet

Le crowdfunding immobilier peut être assimilé à un tour de table… numérique ! et peut ainsi permettre au promoteur d’obtenir des fonds en un temps « record ».

Cette levée de fonds peut venir en « accompagnement » des fonds propres du promoteur, en quasi fonds propres, et ainsi favoriser le levier bancaire.

Les plateformes disposent d’une réactivité, simplicité et flexibilité sans pareil : elles ne réclament par exemple pas, pour la plupart, de garanties ou caution ; s’engagent sur des délais très courts… Ce type de financement est jugé rapide, ludique, décomplexé ; il privilégie l’ouverture, les contacts, les nouveaux sponsors, le partage et la liberté. De plus, il constitue un formidable levier de communication et permet de réaliser des préventes d’un produit.

Des qualités qui font souvent défaut aux acteurs conventionnels.

Car malgré l’extraordinaire richesse des dispositifs de financement pour les TPE-PME, plus de 450 selon l’institut supérieur des métiers, la réglementation impose aux banques un montant de fonds propres proportionnel aux crédits consentis, pondéré ou majoré selon la qualité des emprunteurs (normes Bâle II). Ces normes sont renforcées depuis la crise financière de 2008, par le dispositif Bâle III (et bientôt Bâle IV) qui exige un ajustement plus strict que par le passé entre la durée des crédits consentis et la durée des dépôts reçus de la clientèle pour les financer. Les sources de financement traditionnelles ne peuvent pas prendre en compte le bénéfice social d’un projet, mais se concentrent uniquement sur des éléments tangibles et facilement mesurables : principalement des mesures financières. Le crowdfunding a une qualité très particulière : il permet notamment de financer des projets qui ont une forte utilité sociale, mais une faible rentabilité financière.

Dans cette mesure, le crowdfunding est complémentaire de la finance de marché et de la banque : il permet de financer d’autres projets ayant des buts différents, mais sans pour autant se substituer aux financements traditionnels. Outre les projets associatifs, humanitaires et culturels bien sûr, il se positionne sur

- le financement du lancement de petites structures avec peu de besoin ;

- le financement de projets industriels liés à la création de produits innovants ;

- le financement de l’immatériel (brevet, développement d’une force de vente, …) ;

- le financement du besoin en fonds de roulement (BFR) ;

- …

Il ne faut pas pour autant considérer le financement participatif comme un viatique à tous les besoins de financement !!

Les intermédiaires et les autres acteurs professionnels de ce marché

Que cela constitue une solution de placement, à risque mais potentiellement fortement rémunératrice, pour des clients investisseurs en recherche de rendement ou que se soit pour « évangéliser » un marché encore peu mature, nombreuses sont les plateformes de financement participatif qui se sont appuyées sur des acteurs traditionnels pour établir leur légitimité, rassurer leurs utilisateurs et se développer plus rapidement, que les liens qui les unissent soient des partenariats techniques (gestion de solutions de paiement), des partenariats commerciaux (sponsoring, distribution de produits ou services complémentaires), des soutiens financiers (prises de participation, levées de fonds), ou de l’accompagnement (incubateur, accélérateur).

Lire la suite

Le statut juridique des plateformes de crowdfunding immobilier