OPCI – La fiscalité des plus-values

Les cessions de parts d’OPCI relèvent de la fiscalité des plus-values mobilières ou de celle des plus-values immobilières, selon le statut juridique (SPPICAV ou FPI) de l’OPCI. Cette imposition n’intervient que lorsqu’un associé décide de vendre. Mais ce dernier peut également être imposé lorsque l’OPCI réalise lui-même des plus-values, lors de la revente d’un actif immobilier ou financier.

Les OPCI peuvent prendre la forme soit de SPPICAV, soit de FPI. Les SPPICAV sont des sociétés de placement à prépondérance immobilière à capital variable. Les FPI sont quant à eux des fonds de placement immobilier, autrement dit des copropriétés de valeurs mobilières émettant des parts.

Différences entre SPPICAV et FPI

Les OPCI ne sont pas soumis à l’impôt sur les sociétés. En contrepartie, ils obéissent à des obligations très strictes en matière de distribution. Les revenus distribués sont alors imposables chez les associés, au moment de leur distribution effective. Mais, selon la forme juridique de l’OPCI, le régime fiscal des distributions et des plus-values sur cession de titre est différent.

- La SPPICAV obéit aux règles régissant les valeurs mobilières : le revenu distribué est imposé comme un dividende de valeur mobilière, quelle que soit son origine (revenu locatif, revenu financier ou autre). Les plus-values constatées lors d’un rachat de parts sont traitées comme des plus-values sur valeurs mobilières.

- A l’inverse, les revenus distribués par les FPI sont imposés selon la nature du revenu distribué (revenus fonciers, bénéfices industriels et commerciaux, revenus financiers, plus-values sur valeurs mobilières, plus-values immobilières). Les plus-values constatées lors d’un rachat de parts sont traitées comme des plus-values immobilières.

Ces régimes d’imposition s’appliquent lorsque les parts d’OPCI sont détenues via un compte-titre ordinaire. Si ces parts sont détenues via un contrat d’assurance vie, c’est bien évidemment la fiscalité spécifique de cette enveloppe qui s’applique.

Cessions de parts d’OPCI-SPPICAV : le régime des plus-values mobilières

Les plus-values constatées sur les cessions de parts d’OPCI dotés du statut de SPPICAV relèvent du régime des plus-values sur valeurs mobilières. Depuis le 1er janvier 2018, le prélèvement forfaitaire unique (PFU) est devenu leur mécanisme de taxation par défaut. Les plus-values sur valeurs mobilières sont imposées, dès le 1er euro de cession, au taux global de 30% (flat tax), 12,8% au titre de l’impôt sur le revenu, 17,2% au titre des prélèvements sociaux. Les plus-values taxables sont les plus-values « nettes », après déduction des éventuelles moins-values constatées au cours du même exercice fiscal.

Le contribuable conserve toutefois la possibilité d’opter, l’année suivant la constatation des plus-values, pour le régime antérieurement en vigueur (l’imposition au barème progressif de l’impôt sur le revenu), si cela lui est plus favorable. Cette option permet notamment de continuer à bénéficier des abattements pour durée de détention pour la partie imposable à l’impôt sur le revenu, mais uniquement lorsque les titres cédés ont été acquis ou souscrits avant le 1er janvier 2018. Les gains supporteront, en plus du barème progressif, les 17,2% de prélèvements sociaux sur 100% de la plus-value constatée (l’abattement pour durée de détention ne s’applique pas aux prélèvements sociaux). Dans cette option, la CSG est reste déductible à hauteur de 6,8 %.

Attention, car cette option, annuelle, pour le barème progressif est globale : elle s’applique non seulement aux plus-values mobilières, mais aussi à tous les autres revenus entrant normalement dans le champ du PFU.

| Suppression des abattements pour durée de détention La mise en place du prélèvement forfaitaire unique entraîne la suppression des abattements pour durée de détention (50 % au bout de deux ans, 65 % après huit ans) dont bénéficiaient les plus-values mobilières imposées à l’impôt sur le revenu. De la même manière, l’imposition via le mécanisme du PFU entraîne l’impossibilité de déduire, au titre de l’impôt sur le revenu, une partie de la CSG payée sur les plus-values mobilières (6,8 % au 1er janvier 2018). Les abattements pour durée de détention et la déductibilité partielle de la CSG sont en revanche toujours pris en compte si le contribuable opte pour l’imposition au barème progressif de l’impôt sur le revenu, sous certaines conditions. |

Cessions de parts d’OPCI-FPI : le régime des plus-values immobilières

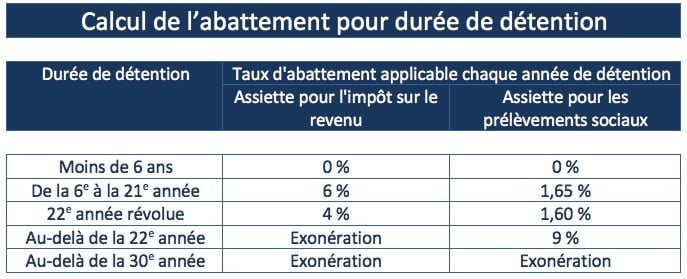

Lorsqu’un associé cède avec bénéfice les parts d’un OPCI-FPI qu’il détient depuis moins de 22 ans, il est redevable d’un impôt sur la plus-value réalisée. Si cette cession intervient moins de 30 ans après l’achat, il est également soumis aux prélèvements sociaux. Les porteurs de parts d’OPCI-FPI, en cas de revente de ces dernières, sont en effet soumis au régime d’imposition des plus-values immobilières. Comme pour la détention d’un bien immobilier en direct, le montant de l’imposition dépend de la durée de détention des parts. Le calcul des abattements pour durée de détention est différencié entre l’impôt sur le revenu et les prélèvements sociaux.

La plus-value nette, après prise en compte des abattements, est imposée à l’impôt sur le revenu au taux de 19%, et soumise aux prélèvements sociaux au taux de 17,20%. Les plus-values excédant 50 000 € sont en outre assujetties à une taxe spécifique depuis le 1er janvier 2013.

| Pas d’exonération des ventes inférieures à 15 000 € A la différence du propriétaire vendeur d’un immeuble détenu en direct, le porteur de parts de SCPI ne bénéficie pas, pour le calcul de la plus-value nette imposable, de l’exonération des ventes d’un prix inférieur à 15 000 €, ni de l’exonération réservée à certains titulaires de pension de vieillesse et d’invalidité. Les frais d’acquisition ne sont pas forfaitisés au taux de 7,5 %, mais retenus pour leur montant réel. |

Dans le cas, général, où la cession est réalisée avec le concours de la société de gestion de la SCPI, c’est cette dernière qui calcule l’impôt, le retient sur le prix de cession revenant au vendeur et le verse à l’administration fiscale. Lorsqu’il s’agit d’une cession de gré à gré entre particuliers, la plus-value est calculée par le vendeur, sous sa responsabilité, et payée en même temps que l’enregistrement de l’acte de cession à la recette des impôts (au choix, celle du domicile du vendeur ou de l’acquéreur).

Plus-values sur cessions d’actifs : un régime différent selon la nature des actifs cédés

Lorsqu’un OPCI procède à la cession d’un actif immobilier (un immeuble ou un portefeuille d’immeuble détenu en direct) ou d’un actif financier (actions de foncières cotées en Bourse, obligations, placement de trésorerie), la constatation d’une plus-value peut également donner lieu à imposition entre les mains des associés porteurs de parts de l’OPCI.

Pour les porteurs de parts d’OPCI-FPI, le régime d’imposition diffère selon la nature de l’actif cédé.

Cession d’un actif immobilier

Si l’actif cédé est un bien immobilier, le régime applicable est celui des plus-values immobilières. La plus-value, déterminée par différence entre prix de cession et le prix « de revient » de l’actif fait, dans les conditions de droit commun, l’objet d’un abattement par année de détention différencié pour l’impôt sur le revenu (exonération après 22 ans de détention) et pour les prélèvements sociaux (exonération après 30 ans de détention). La plus- value est déclarée et payée au nom des porteurs de parts, et pour leur compte, par le notaire et le dépositaire de l’OPCI.

Cession d’un actif financier

Si l’actif cédé est une valeur mobilière, le régime applicable est celui des plus-values sur valeurs mobilières. Les plus-values ou les moins-values constatées sont imposables chez les porteurs de parts personnes physiques, dans les mêmes conditions que si ces derniers avaient eux-mêmes effectué l’opération. Depuis le 1er janvier 2018, la plus-value constatée est soumise au Prélèvement Forfaitaire Unique (PFU) au taux de 30 %, sauf option pour le régime de l’impôt progressif.