Il est né, de l’aveu même de l’ASPIM[1] et de l’AFG[2], co-commanditaires de l’étude sur le marché des OPCI réalisée par l’IEIF[3], « dans un contexte économique, financier et immobilier très perturbé »… Et pourtant, ce nouveau véhicule immobilier lancé en 2007[4], connaît un succès immédiat. Les OPCI se sont imposés « par leur flexibilité », écrivent les auteurs de l’étude.

Premiers succès auprès des investisseurs professionnels – Ce sont d’abord les véhicules dédiés aux investisseurs qualifiés, désormais dénommés OPCI professionnels (OPPCI), qui se développent rapidement, « via la forte demande des investisseurs institutionnels en recherche d’une exposition sur le marché français ». Leurs encours passent de 6 Md€ à fin 2008 à près de 68 Md€ à fin 2016, avec une croissance de 106% sur la seule période 2013/2016. Cette progression exponentielle explique la multiplication des sociétés de gestion d’actifs immobiliers. « Sur les 35 nouveaux agréments délivrés par l’AMF en 2016, 34% ont concerné le secteur immobilier, phénomène identique sur les dernières années », relève l’étude.

Envolée des OPCI grand public à compter de 2012 – La version « grand public » des OPCI, apparue en 2008, va mettre plus de temps à s’imposer. C’est seulement à partir de 2012 que ses encours commencent à croître dans des proportions importantes. Depuis 2013, « les souscriptions nettes ont été multipliées par 14, et atteignent 4,1 Md€ en 2016 », détaille l’étude, rappelant que la forte hausse des actifs sous gestion est liée « en grande partie à l’intégration de ce produit dans les contrats d’assurance-vie ». En témoigne la répartition de l’actionnariat des OPCI, dont 91% de l’actif brut sont détenus par un seul porteur (la compagnie d’assurance qui le commercialise).

Un actif bien diversifié – Mais l’étude AFG/ASPIM permet surtout d’avoir une idée plus précise du patrimoine détenu par les OPCI. L’actif brut des OPCI grand public est ainsi composé à plus de 50% d’immobilier direct et indirect. Les foncières cotées en représente 6,6%, les obligations 18%, et les véhicules immobiliers (autre OPCI et SCPI) environ 1,5%. Surtout, alors les OPCI sont contraints de détenir au moins 5% de liquidité pour faire face à d’éventuelles demandes de rachats des porteurs de parts, leur « marge de sécurité » est en réalité bien plus élevée, puisque « l’analyse des portefeuilles montre que les liquidités composent 15% de leur actif brut, soit 3 fois plus que le niveau minimal », explique l’étude. Cette dernière relève par ailleurs que les investissements des OPCI grand public se portent « essentiellement sur les actifs « core » et « core + » à dominante bureaux, et bien situés. Mais les actifs dits « alternatifs » (santé, hôtellerie, résidences gérées…) sont de plus en plus plébiscités.

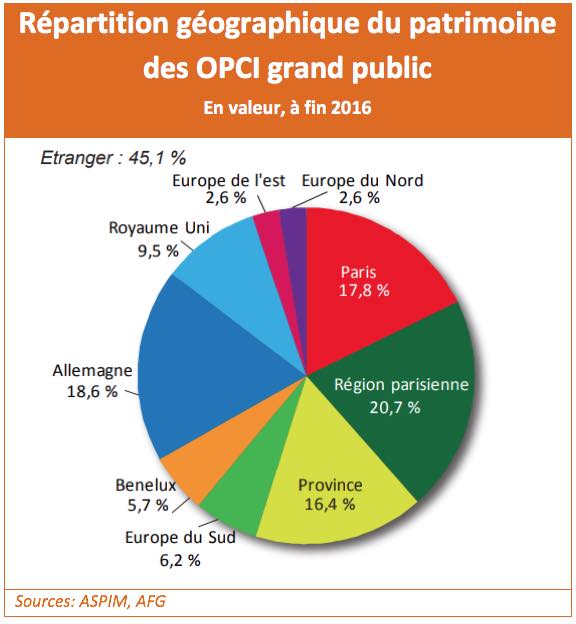

Et fortement internationalisé – Tout comme les investissements à l’étranger. Selon les données collectées par l’étude, la valeur vénale des actifs détenus hors de France par les OPCI grand public est passée de 18,7% fin 2013 à 45,1% fin 2016. Mieux encore, la part des actifs détenus à l’étranger représente 50% de la surface totale des actifs en 2016, contre 12% en 2013. Ce qui témoigne, note l’étude, de l’accélération des acquisitions hors de France ces dernières années, « multipliées par 60 ». Les OPCI sont également plus endettés que les SCPI, mais moins que les foncières cotées en Bourse. Leur effet de levier s’élève, fin 2016, à 15,7% de leur actif brut total et à 25,2% de leur actif brut immobilier.

Des performances en phase avec celles de l’immobilier – Enfin, les OPCI s’affichent comme des produits performants. Depuis leur création, en 2008, les OPCI grand public enregistrent une rentabilité globale de 5,9%, proche de celle des SCPI (6,6%), mais inférieure à celle des SIIC (9,3%). Les OPPCI, quant à eux, alignent sur longue période (plus de 7 ans) des performances (8,1%) en phase avec celle de la performance globale du marché immobilier français (8,3%).

Frédéric Tixier

A propos de l’ASPIM

L’Association française des sociétés de placement immobilier (ASPIM) est la structure de représentation de la gestion des fonds immobiliers non cotés que sont les SCPI et les OPCI.

Dans ses relations avec les autorités françaises et internationales en charge des sujets intéressant ses adhérents, sociétés de gestion agréées par l’AMF, l’ASPIM défend et promeut les intérêts des investisseurs de ces fonds et s’attache à démontrer les apports à l’économie nationale de ce secteur professionnel. L’ASPIM est en particulier à l’origine de la création en 2006 de l’OPCI, nouvelle formule d’investissement destinée aux particuliers et aux investisseurs institutionnels, et de la récente réforme du cadre juridique des SCPI, à l’occasion de la transposition en droit français de la directive AIFM.

A propos de l’AFG

L’Association française de la gestion financière (AFG) représente et promeut les intérêts des professionnels de la gestion pour compte de tiers. Elle réunit tous les acteurs du métier de la gestion d’actifs, qu’elle soit individualisée (mandats) ou collective. Ces derniers gèrent près de 3 800 milliards d’euros d’actifs, dont 1 800 milliards d’euros sous forme de fonds de droit français et environ 2 000 milliards d’euros en gestion de mandats et de fonds de droit étranger.

A propos de l’IEIF

Créé en 1986, l’Institut de l’Epargne Immobilière et Foncière est un organisme d’étude et de recherche indépendant qui met à disposition des décideurs immobiliers des outils de veille, d’analyse et de prévision. Il a pour vocation d’être un incubateur d’idées pour la profession et un cercle de réflexion des professionnels de l’immobilier et de la finance. L’IEIF s’articule autour de quatre pôles d’activité : les marchés immobiliers (Tertiaire et Logement) ; les fonds immobiliers non cotés (SCPI-OPCI) ; les fonds immobiliers cotés (SIIC-REITs) ; le Club Analyse et Prévision. (www.ieif.fr)

[1] Association Française des Sociétés de Placement Immobilier

[2] Association Française de la Gestion financière

[3] « Le marché des OPCI 2017 » – AFG / ASPIM

[4] Parution du Règlement général le 15 mai 2007