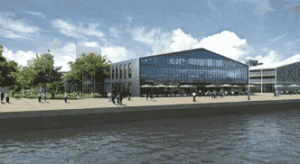

La Française REM a annoncé le 12 novembre dernier avoir procédé à l’acquisition d’un immeuble situé au sein de l’îlot P5, au cœur du nouveau quartier des «Bassins à flot», sur l’axe du Pont Chaban Delmas dans le centre de Bordeaux (33), pour le compte de sa SCPI Epargne Foncière.

Acquis en VEFA – L’immeuble concerné, le bâtiment G3, a été acquis en état future d’achèvement. La livraison est prévue pour septembre 2016. Il développe une surface totale de 6 194 m² ainsi que 25 emplacements de parkings couverts, et sera occupé en partie par l’école ESGCV du réseau Studialis à travers un bail de 9 ans ferme. L’immeuble sera labélisé HQE et RT 2012.

Investissements toujours conséquents – Cette acquisition, dont le montant n’a pas été communiqué, fait suite à un 3e trimestre déjà très actif en matière d’investissement. La SCPI Epargne Foncière a en effet pris plusieurs participations au cours du trimestre écoulé, pour un total de 56 M€ :

- une participation de 35 % (prix global d’acquisition : 114 M€) dans Front Office, un ensemble immobilier de bureaux situé à Asnières (92);

- une participation de 40 % (prix global d’acquisition : 23 M€) dans Le Chanzy, un actif de bureaux à Charenton-le-Pont (92);

- et une participation de 50 % (prix global d’acquisition : 13,7 M€) dans Elipsys, un immeuble situé à Toulouse (31).

Les rendements prévisionnels de ces trois investissements s’établissent respectivement à 6 %, 5,25 % et 6,80 %. La SCPI a également procédé à d’autres acquisitions, notamment à Nice (participation de 30 % dans un immeuble de 10 000 m2). La SCI Allemagne, détenue à 15 % depuis fin octobre par la SCPI Epargne Foncière, a de son côté, procédé à sa 3e acquisition (immeuble de bureaux à Düsseldorf).

Souscriptions nettes en hausse constante – Une multiplication des investissements rendue possible par le flux continu de nouvelles souscriptions. La SCPI Epargne Foncière, qui figure parmi les plus grosses capitalisations de son secteur (1,43 Md€ au 30 juin 2015, selon l’IEIF), a en effet recueilli encore plus de 70 M€ de souscriptions nettes au 3e trimestre, contre près de 60 au 2e. Le taux d’occupation financier moyen, à 86,7 %, s’est un peu amélioré par rapport au trimestre précédent (85,5 %), en raison d’un niveau de franchise en retrait sur la période, mais reste en deçà de son niveau du 3e trimestre 2014 (88,1 %) et des standards du marché (92,1 % en 2014).

Maintien du niveau de distribution – La SCPI prévoit toutefois d’améliorer son taux d’occupation en arbitrant plusieurs surfaces vacantes. Enfin, explique-t-elle dans son dernier bulletin trimestriel, « l’actualisation des perspectives de résultat de l’exercice montre que la distribution sera maintenue à son niveau actuel, sachant néanmoins que l’absence d’indexation, l’ajustement des valeurs locatives et les mesures d’accompagnement incluses aux baux signés ou renouvelés continuent de peser sur les recettes locatives et donc sur le résultat distribuable ». Le dernier dividende distribué, le 31 octobre, était de 9,63 € par part, un montant équivalent aux deux trimestres précédents. Si le versement du 4e trimestre était maintenu à ce niveau, le total distribué en 2015 serait alors égal à 38,52 €. Ce qui induirait, sur la base d’un prix acquéreur moyen en 2015 de 756,5 €, soit légèrement supérieur à celui de 2014 – 755€ -, que le taux de distribution sur valeur de marché 2015 puisse s’établir à 5,09 %. Contre 5,31 % en 2014.

A propos de La Française GREIM (i)

Les activités immobilières du Groupe La Française sont regroupées sous la marque La Française Global Real Estate Investment Managers. Cette holding héberge La Française REM, La Française Real Estate Partners et La Française Forum Real Estate Partners. La Française REM est le leader en France de l’immobilier physique avec 13 Mds $ sous gestion. Spécialiste de l’investissement et de la gestion pour compte de tiers, elle est présente sur l’ensemble des marchés immobiliers français. Elle développe également une offre de gestion de mandats immobiliers dédiés aux institutionnels sur des stratégies d’investissement Core/Core + mais aussi Value Added et Opportunistes au sein de la joint-venture La Française Real Estate Partners. La Française Forum Real Estate Partners, joint-venture créée début 2014, résulte du partenariat stratégique avec Forum Partners, société indépendante, présente à l’international et spécialisée en investissement immobilier financier (fonds de dette, private equity et foncières cotées). Rapidement en ordre de marche grâce à l’acquisition de Cushman & Wakefield Investors (1,2 Md $ sous gestion), elle offre grâce à sa capacité d’analyse et son sourcing, de nouvelles solutions d’investissement en immobilier direct européen. L’ensemble La Française Global REIM & Forum Partners, dispose de 20 Mds $ d’actifs sous gestion et d’une couverture géographique élargie, offrant ainsi une gamme complète de solutions immobilières et sur mesure aux investisseurs du monde entier.

(i) Cette information est extraite d’un document officiel de la société