SCPI – La fiscalité des plus-values

Les cessions de parts de SCPI relèvent de la fiscalité des plus-values immobilières. Cette imposition n’intervient que lorsqu’un associé décide de vendre. Mais ce dernier peut également être imposé lorsque la SCPI réalise elle-même des plus-values, lors de la revente d’un actif immobilier ou financier.

Lorsqu’un associé cède avec bénéfice des parts qu’il détient depuis moins de 22 ans, il est redevable d’un impôt sur la plus-value réalisée. Si cette cession intervient moins de 30 ans après l’achat, il est également soumis aux prélèvements sociaux.

L’imposition des plus-values lors de la cession des parts

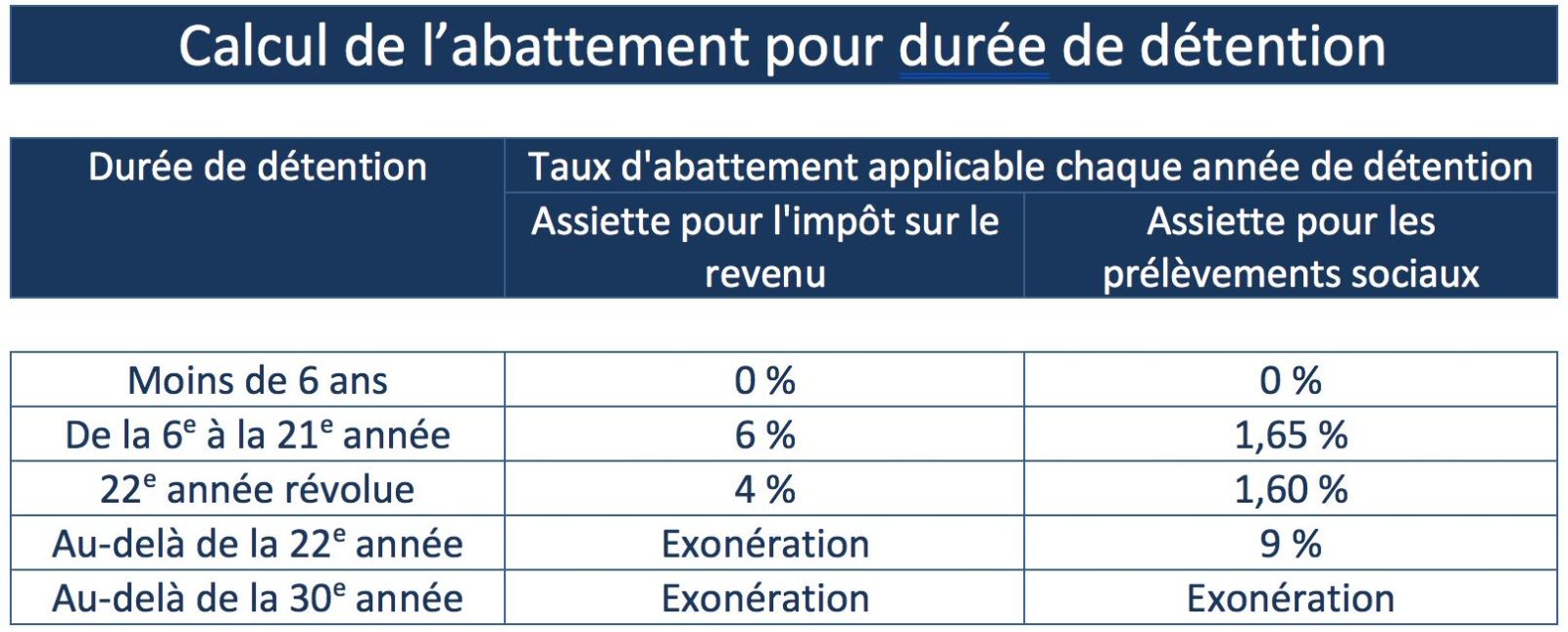

Les porteurs de parts de SCPI, en cas de revente de ces dernières, sont en effet soumis au régime d’imposition des plus-values immobilières. Comme pour la détention d’un bien immobilier en direct, le montant de l’imposition dépend de la durée de détention des parts. Le calcul des abattements pour durée de détention est différencié entre l’impôt sur le revenu et les prélèvements sociaux.

La plus-value nette, après prise en compte des abattements, est soumise à l’impôt sur le revenu au taux de 19 %, et soumise aux prélèvements sociaux au taux de 17,20 %. Les plus-values excédant 50 000 € sont en outre assujetties à une taxe spécifique depuis le 1er janvier 2013.

Pas d’exonération des ventes inférieures à 15 000 €A la différence du propriétaire vendeur d’un immeuble détenu en direct, le porteur de parts de SCPI ne bénéficie pas, pour le calcul de la plus-value nette imposable, de l’exonération des ventes d’un prix inférieur à 15 000 €, ni de l’exonération réservée à certains titulaires de pension de vieillesse et d’invalidité. Les frais d’acquisition ne sont pas forfaitisés au taux de 7,5 %, mais retenus pour leur montant réel. |

Dans le cas, général, où la cession est réalisée avec le concours de la société de gestion de la SCPI, c’est cette dernière qui calcule l’impôt, le retient sur le prix de cession revenant au vendeur et le verse à l’administration fiscale. Lorsqu’il s’agit d’une cession de gré à gré entre particuliers, la plus-value est calculée par le vendeur, sous sa responsabilité, et payée en même temps que l’enregistrement de l’acte de cession à la recette des impôts (au choix, celle du domicile du vendeur ou de l’acquéreur).

Les plus-values sur les cessions d’immeubles

Lorsque la SCPI procède à la cession d’un actif immobilier, cette opération est elle aussi soumise au régime des plus-values immobilières, selon les règles de droit commun, sauf exception. La plus-value, déterminée par la différence entre le prix de cession et le prix « de revient » de l’actif, fait elle aussi l’objet d’un abattement par année de détention différencié pour l’impôt sur le revenu (exonération après 22 ans de détention) et pour les prélèvements sociaux (exonération après 30 ans de détention). L’établissement de la déclaration et le paiement de l’impôt sont effectués directement par le notaire de la SCPI. Mais, compte tenu de la transparence fiscale de la SCPI, ce sont les porteurs de parts qui sont considérés comme redevables de l’impôt sur la plus-value. Pour les particuliers qui détiennent les parts dans leur patrimoine privé, cette subtilité est toutefois sans incidence : la plus-value est déclarée et payée en leur nom, et pour leur compte, par le notaire et la société de gestion de la SCPI. En revanche, pour les porteurs de parts qui relèvent des régimes des bénéfices professionnels (BIC, BA, BNC), ou de l’impôt sur les sociétés, il en va différemment. Leur quote-part de plus-value leur est versée, à charge pour eux de l’inclure dans leur déclaration de résultat.

Les plus-values sur les valeurs mobilières

Lorsque la SCPI place son fonds de roulement ou ses liquidités en Sicav ou en FCP de trésorerie, les plus-values ou les moins-values qu’elle en retire lors de leur revente sont imposables chez les porteurs de parts personnes physiques, dans les mêmes conditions que si ces derniers avaient eux-mêmes effectué l’opération.

En 2017, la plus-value constatée est soumise à l’impôt progressif sur le revenu, auquel s’ajoutent les prélèvements sociaux au taux global de 17,20 %.

A compter du 1er janvier 2018, la plus-value constatée est soumise au Prélèvement Forfaitaire Unique (PFU) au taux de 30 %, sauf option pour le régime de l’impôt progressif.